Рефинансирование в тренде

Вопреки кризисным явлениям в экономике, негативной информации с предприятий, многие банки, работающие в Новосибирске, фиксируют активность клиентов в сегменте потребительского кредитования. Люди берут кредиты на достройку дачи, ремонт квартиры, покупку автомобиля, реже на покупку мебели и другие сравнительно небольшие покупки.

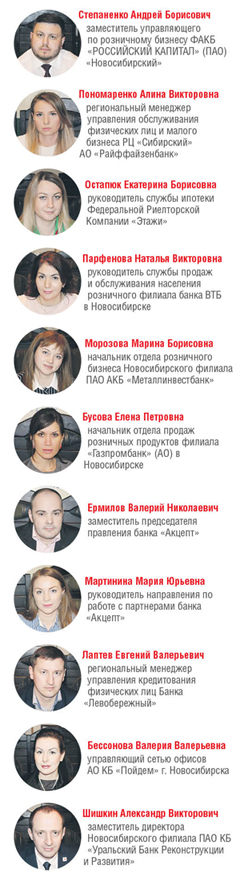

«Сегодня спрос на потребительские кредиты растет. Это драйвер всего рынка. И здесь важнейшим направлением является рефинансирование. Это вид потребительского кредитования, целевой кредит для погашения задолженности у изначального банка-кредитора, — рассказала Елена Бусова. — Если у вас хорошая кредитная история, вы проходите по платежеспособности — добро пожаловать, причем по очень привлекательной процентной ставке».

Важность рефинансирования подчеркнули все участники круглого стола. Вместе с тем доля рефинансирования в кредитном портфеле у банков различна. К примеру, в розничном филиале банка ВТБ в Новосибирске, по данным Натальи Парфеновой, почти половина объема выдач первого квартала приходится как раз на рефинансирование. Причем, отметила она, новые клиенты в основном приходят из других банков.

Важность рефинансирования подчеркнули все участники круглого стола. Вместе с тем доля рефинансирования в кредитном портфеле у банков различна. К примеру, в розничном филиале банка ВТБ в Новосибирске, по данным Натальи Парфеновой, почти половина объема выдач первого квартала приходится как раз на рефинансирование. Причем, отметила она, новые клиенты в основном приходят из других банков.

«Сибиряки анализируют предложения на сайтах банков, самостоятельно выбирая, где рефинансировать действующие кредиты, у нас они получают возможность снизить свой ежемесячный платеж иногда в два раза», — добавила Парфенова.

По словам Евгения Лаптева, банк «Левобережный» был в числе первых региональных банков, предложивших клиентам возможности рефинансирования. «Минимальная ставка — 13,9%, срок кредита — до 60 месяцев. Но все в рамках платежеспособности клиента. Не могу сказать, что у нас рефинансирование занимает большую долю в портфеле, около 20%. Но при этом мы фиксируем переток клиентов из федеральных банков. Это умные клиенты, умеющие считать», — заметил он.

В «Райффайзенбанке» услуга рефинансирование потребительских кредитов сейчас разрабатывается и планируется к запуску, рассказала Алина Пономаренко. Сейчас банк, по ее словам, ежемесячно делает индивидуальные предложения клиентам с хорошей кредитной историей.

Для проблемных клиентов банки, как правило, предлагает два пути: отсрочить дату платежа по кредиту либо снизить сумму платежа за счет увеличения срока кредита.

Аналогичным образом работает реструктуризация платежей и в банке «Акцепт». «Мы предлагаем клиенту варианты — уменьшение процентной ставки или увеличение срока кредита. За счет этого уменьшается сумма ежемесячного платежа», — рассказала Мария Мартинина.

Я банкрот, платить не буду!

Новосибирская область является одним из регионов с самым большим числом банкротов среди физических лиц. Банкротство — это крайне непростая и длительная процедура. Увы, многие этого совсем не понимают и считают, что это дарованное государством средство ухода от долгов. Но вместо этого таким людям порой приходится платить еще и юристам. «Есть люди, которые говорят: я банкрот, платить не буду. Кто-то обращается за юридическими услугами. Там порой вообще открытым текстом говорят: вы в банк ничего не платите, по суду мы потом взыщем, минимизируем ваши расходы. За это человек им платит деньги», — отметила Валерия Бессонова.

«Проблемность» клиентов зависит в том числе и от политики самих банков. «Что касается закредитованности клиентов и, как следствие, сложности по выплате кредитов, многое зависит и от кредитной политики банка, то есть насколько кредитор допускает перегрузку займами своих клиентов. В каждом банке есть свой подход к расчету максимальной суммы кредита в зависимости от доходов клиента и текущей нагрузки по действующим обязательствам», — рассказал Андрей Степаненко.

С другой стороны, заемщик сам должен рассчитывать и оценивать свои риски. Здесь во главу угла встает вопрос об их страховании. Если прежде страховка нередко воспринималась как что-то навязанное и лишь удорожающее кредит, то теперь ситуация изменилась. Люди осознают, что страховка порой спасает от непредвиденных ситуаций. «Негатива большого, что касается страхования жизни и здоровья, на данный момент нет. Люди нормально реагируют на это. К тому же у нас в банке ставки снижаются за счет присоединения к добровольной коллективной системе страхования жизни и здоровья», — рассказала Марина Морозова.

Читайте договор и не ходите к ростовщикам

Но главное — это читать договор, призывает Елена Бусова. «Часто люди говорят, что верили менеджеру, быстро все подписали. Но необходимо понимать те условия, на которых вы берете кредит. Мы со своей стороны проводим уроки финансовой грамотности. И не надо идти в микрофинансовые организации, которые выдают якобы под 2%. Люди не задумываются, что это процент за день. Выбирайте уважаемые банки — федеральные или крупные региональные. Если боитесь сложных процедур, есть достаточно быстрые и простые программы в банках. А лучше всего потратить время, изучить предложения банков и выбрать оптимальную для себя программу», — заключила Бусова.

«В нашем банке есть возможность выездного обслуживания, специалист готов подъехать в любое удобное время на рабочее место клиента, что позволяет оформить большинство продуктов, получить грамотную консультацию без отрыва от рабочего процесса. Также в «Райффайзенбанке» мы запустили проект «Мобильные банкиры» — это специалисты, которые работают на крупных зарплатных предприятиях стационарно и могут предоставлять более широкий спектр услуг на месте», — рассказала Алина Пономаренко.

Многих интересует вопрос: каким будет будущее рынка потребительского кредитования? Как изменятся процентные ставки? Не слишком ли закредитованы люди?

По мнению Валерия Ермилова, важно понимать, что вопрос стоит не в количестве кредитов, а в уровне долговой нагрузки. «Если текущие доходы клиента позволяют обслуживать займы, почему мы должны отказать человеку в шестом кредите», — пояснил Ермилов.

Что касается перспектив изменения процентных ставок, то здесь все будет зависеть от ситуации в экономике и политики Центрального банка. «Ставки по кредитам в большей степени зависят от рынка и от значения полной стоимости кредита, которое ЦБ устанавливает каждый квартал, нежели от самой ключевой ставки. Поэтому ждать, что кредиты резко подешевеют, я бы не стал, но скажу, что корректировки возможны в перспективе. На спросе это вряд ли отразится, поскольку люди как брали кредиты, так и будут их брать. И в поиске банка клиенты выберут тот, который предложит оптимальные условия. Важно понимать, что ставки в каждом конкретном случае устанавливаются индивидуально в зависимости от кредитоспособности клиента», — отметил Александр Шишкин.

Порой потребительский кредит — единственный способ получения первоначального взноса и проведения сделки при отсутствии средств на первоначальный взнос. Бывает, что банки не принимают объект и не дают на него ипотечный заем, рассказала Екатерина Остапюк. «А мы проводим консультацию с клиентом, выявляем его потребности и рассказываем про условия, процентные ставки, всевозможные комиссии, страховки и так далее. То есть клиент полностью от нас получает всю информацию и уже самостоятельно решает, какой банк ему больше подходит», — заключила Остапюк.

Павел Конев

Фото: «ТВ Неделя»